İşsizlik artacak, kiralar yükselecek

Kiralar faize göre düşük, faizler ise konut kredisi için çok yüksek. Kiracı için ev satın almak mümkün değil, ev sahiplerini ise kiralar tatmin etmiyor. Kıskaca alınan halk, artan kiralarla baş etmek zorunda bırakılıyor.

Merkez Bankası’nın faizleri 5 puan daha artırmasıyla politika faizi yüzde 40’a yükseldi. Bankalar bu maliyetle fonlanınca, kredi ve mevduat faizleri de sert şekilde artıyor. Henüz yeni faiz artışının etkilerinin yaşanmadığı 1 hafta önceki verilere göre ihtiyaç kredisinde bankaların ortalama faiz oranı yüzde 59,5’ti. Taşıt kredileri nispeten ucuz, ortalama yüzde 42,3. Ama taşıt kredilerinde de vade son derece kısa. 12 ay vadeli taşıt kredisi çekip, aylık 100 bin lirayı bulan taksitlere katlanmak herkesin harcı değil. Ticari kredilerde de vaziyet vahim. Seçimden önce yüzde 13,5’e ticari kredi çeken bir işletme, bugün yüzde 51,5’le borçlanabiliyor. Finansman maliyetinde 3 katlık artış işletmelerin de kredi talebini düşürüyor. Fakat bu kredilerden biri var ki, durumu içler acısı: Konut kredileri.

Konut kredilerinde faiz oranı diğerlerine nazaran düşük, kasımın üçüncü haftası itibarıyla ortalama yıllık faiz yüzde 43, aylık faiz ise yüzde 3 civarında seyrediyor. Fakat ev fiyatları çok yüksek olunca, kredi istenilen tutar ve haliyle bu krediye yüklenen faiz tutarı yükseliyor. Örneğin, 2 milyon TL konut kredisi çeken kişi, 10 yıl boyunca aylık 60 bin lira civarında taksit ödemesine katlanmalı. Hal böyle olunca, kasım ayına girerken 443,3 milyar TL olan konut kredisi borcumuz, ayın 3’üncü haftasında 441,1 milyar TL’ye kadar geriliyor. Yani konut kredilerinde net borç ödeyicisi konumundayız. Yeni borç almıyoruz.

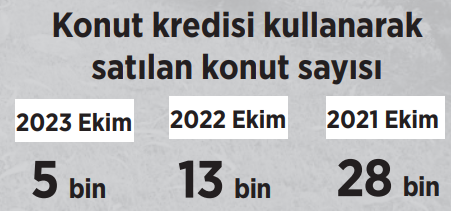

Kasımda konut piyasasının küçüldüğünü bu verilerden anlıyoruz. Fakat önceki aylara ilişkin doğrudan konut satış istatistiklerini biliyoruz. Örneğin, geçen ekim ayında konut kredisi kullanarak satılan konut adedi 5 bin 577. Karşılaştırma için, önceki yılın aynı ayında bu sayı 13 bin 268’di. 2021 Ekim ayında ise 28 bin 49’du. Yani, konut sektörüne can veren kredi muslukları incelmiş durumda. Konut fiyatları da bu incelmeye bağlı olarak daha yavaş yükseliyor.

EV HAYALİNİN TRENİ KALKTI

Türkiye’de “ev sahibi” kimdir? Verilere göre halkın yüzde 56’sı kendi evinde oturuyor. Ev sahipliği oranı 20 yıl önceki yüzde 73’lük orana kıyasla düşük, ama muhtemelen 20 yıl sonrasına göre epey yüksek. 20 yıl önce, emekli ikramiyeleriyle 2+1 evler alabilen, geleneksel işçiler ve kamu çalışanları, şimdilerde aynı ikramiyeyle bırakın evi, 10 yaşından genç araba bulamaz.

Fakat bu durum, an itibarıyla yüzde 56’lık konut sahipliğini bir yandan da şanslı hale getiriyor. Zira, bir jenerasyon için konut sahibi olma treni kaçmış görünüyor. Bu zamana dek kenarda köşedeki tasarruflarıyla, kente göç ederken satılan tarlayla, bahçeyle, emekli ikramiyeleriyle, ev sahibi olabilen halkın, bundan sonra bu imkânı kalmadı. Bir konutu olan şanslı, 2 konutu olan daha da şanslı.

KONUT SAHİPLİĞİ TEMERKÜZ EDİYOR

Ancak bu zamana dek 1 ya da 2 konutu olan ile kirada oturanlar birbirinden ayrı sınıflara mensup insanlar da değildi. Fakat düşük faiz konut sahipliğinin de temerküz etti. Halk kesimlerinin kiracıları, bir ya da iki evi olanları birbiriyle didişirken, bankacılık sisteminin piyasaya sunduğu ucuz kredi imkanlarından faydalanarak büyüyen bir rantiye tabakası üredi. Merkez Bankası’nı konut fiyat endeksine göre 2017 Ocak’ta 100 bin TL olan evin fiyatı 2023 Eylül’de 5 milyon 440 bin TL.

İşte bu nedenle, bugün konut sahibi olmayanlarla, 1 ya da 2 konut sahibi olanlar arasında bir uçurum oluşuyor. Ev sahibi olma trenine binmek ücretli kesimler için eskisinden çok daha zor. Tren kalktı…

YÜKSELEN FAİZLERİN KİRAYA ETKİLERİ

Bu iki kesim arasındaki uçurum, bir başka güncel krizde de görünür hale geliyor; kira krizi.

Konut sahipliği büyük bir ayrıcalık ama bu faiz ortamında konutları satmak o kadar kolay değil.

“Ne önemi var ki, zaten satmayı düşünmüyorum” diyenler ise borçlunun halinden pek anlamıyor. Çünkü faizlerin artmasıyla nakit dengelerini korumakta zorlanan bazı kişiler, yatırım amacıyla aldıkları ve bu zamana dek güzel para kazandıkları bu evleri satmak zorunda. Kimsenin ev alası yoksa ve satmak istiyorlarsa fiyat kırmak zorundalar. Fiyat kıranların sayısı arttıkça, konut fiyatları reel olarak değer kaybetmeye başlıyor.

NAKİT PARASI OLAN YAŞADI

İşte bu noktada nakit parası olan ne yapsın? Ev mi alsın yoksa parasını mevduata mı yatırsın? Henüz geçen haftaya dek, 3 aylık mevduata verilen yıllık faiz ortalaması yüzde 37,7 düzeyindeydi. 5 milyon TL’yi bankaya 3 ay vadeli mevduat olarak yatırdığınızda, 3 ayın sonunda net getiriniz 500 bin TL’den fazla. Aylık getiriniz ise 200 bin liraya yakın. Aynı tutardaki evinizin kira getirisi bunun onda biri kadar. O halde konutu nakde göre avantajlı hale getiren konutların değerlenme hızı. Yani evin değeri artmayacaksa, 5 milyon TL’yi konuta yatırmanın bir anlamı yok. Bankaya yatırmak daha avantajlı. Yani durgunluk sadece konut kredilerindeki yüksek faiz nedeniyle değil, mevduat faizindeki yükseklikle de ilgili.

KİRACILAR İÇİN DURUM DAHA KÖTÜYE GİDİYOR

Kiracılar içinse tablo çok daha karanlık. Nüfusun 3’te 1’inin yaşadığı 3 büyük kentte, ev taşımak için en az 8-9 asgari ücrete, sadece kiraya ayırmak içinse en az 1-2 asgari ücret ayırmalısınız.

Kiralar faize göre düşük, faizler ise konut kredisi için çok yüksek. Kiracı için ev satın almak mümkün değil, ev sahibi içinse kiralar tatmin edici değil. Böylece bir kıskaca alınan, kiracılıktan kaçamayan halk kesimleri, artan kiralarla baş etmek zorunda bırakılıyor. Faizler artıkça, ev fiyatları reel olarak düşüyor ama kiralar faizle beraber artıyor. Başka bir ifadeyle kira çarpanı azalıyor.

Kira krizi bitmeden başlayan işsizlik dalgası, bir sosyal krizi tetiklemeye aday. Çünkü bu faiz oranıyla önümüzdeki dönem hem işsizlik artacak hem de kiralar.